Trước áp lực đáo hạn ngày càng lớn, nhiều doanh nghiệp bất động sản buộc phải tái cơ cấu nghĩa vụ tài chính nhằm duy trì hoạt động và đảm bảo dòng tiền.

Trước áp lực đáo hạn ngày càng lớn, nhiều doanh nghiệp bất động sản buộc phải tái cơ cấu nghĩa vụ tài chính nhằm duy trì hoạt động và đảm bảo dòng tiền.

Thị trường trái phiếu doanh nghiệp tiếp tục chứng kiến làn sóng gia hạn nợ, đặc biệt trong lĩnh vực bất động sản. Trước áp lực đáo hạn lớn, nhiều doanh nghiệp buộc phải tái cơ cấu nghĩa vụ tài chính để duy trì hoạt động.

Một trong những trường hợp điển hình là CTCP Đầu tư và Phát triển Bất động sản Thế Kỷ (Cen Invest). Trái phiếu mã CIVCB2124001, phát hành tháng 10/2021 với lãi suất cố định 10,5%/năm, ban đầu có kỳ hạn 3 năm và dự kiến đáo hạn vào ngày 13/10/2024. Tuy nhiên, sau lần thỏa thuận thứ hai với trái chủ vào cuối tháng 10/2024, Cen Invest đã kéo dài thời gian tất toán đến ngày 13/10/2025.

Trước đó, trái phiếu này được đảm bảo bằng 50 triệu cổ phiếu CTCP Bất động sản Thế Kỷ (Cen Land, HoSE: CRE) của Cen Group cùng quyền tài sản từ hợp đồng hợp tác giữa Galaxy Land và CRE tại dự án khu đô thị Hoàng Văn Thụ (Hoàng Mai, Hà Nội). Tuy nhiên, với việc giá cổ phiếu CRE lao dốc từ mức hơn 25.000 đồng/cổ phiếu đầu năm 2022 xuống dưới 7.000 đồng/cổ phiếu, Cen Invest đã phải bổ sung tài sản đảm bảo.

|

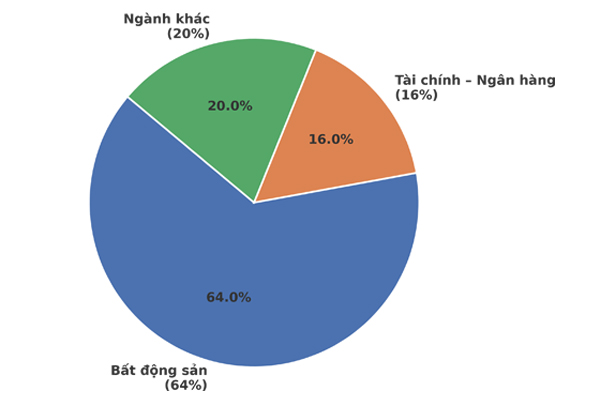

| Cơ cấu trái phiếu đáo hạn theo ngành năm 2025 theo số liệu của VNDIRECT Research. |

Theo văn bản gửi Sở Giao dịch Chứng khoán Hà Nội (HNX) ngày 11/2/2025, doanh nghiệp này đã thế chấp thêm 20,7 triệu cổ phần CTCP Đầu tư Thành Đạt VN (tương đương 67,87% vốn điều lệ), chủ đầu tư dự án khu dân cư Khe Cát tại Quảng Yên, Quảng Ninh, cùng quyền tài sản phát sinh từ dự án.

Không chỉ đóng vai trò tài sản thế chấp, Thành Đạt VN còn cam kết bảo lãnh thanh toán cho trái phiếu của Cen Invest, đồng thời không phát sinh thêm khoản vay mới hay dùng tài sản để đảm bảo cho nghĩa vụ khác. Nếu phải bán toàn bộ cổ phần tại Thành Đạt VN để thanh toán nợ, Cen Invest cam kết mức giá tối thiểu 373 tỷ đồng, với điều kiện được trái chủ chấp thuận. Giao dịch này sẽ hoàn tất muộn nhất vào ngày 31/05/2025, và số tiền thu về sau khi trừ chi phí sẽ được chuyển vào tài khoản trả nợ trái phiếu.

Tình trạng tương tự cũng xảy ra tại CRE, doanh nghiệp vừa được trái chủ chấp thuận gia hạn trái phiếu CRE202001 thêm gần 9 tháng. Trái phiếu này có giá trị 450 tỷ đồng, phát hành cuối năm 2020 với kỳ hạn ban đầu 36 tháng, nhưng đã được gia hạn tổng cộng 22 tháng. Đến cuối năm 2024, công ty đã mua lại một phần nợ gốc, giảm dư nợ xuống còn khoảng 354 tỷ đồng.

Trái phiếu của CRE cũng được đảm bảo bằng gần 59 triệu cổ phiếu CRE, cùng với 50 triệu cổ phiếu Cen Invest, quyền tài sản từ Galaxy Land và một số tài sản khác. Tuy nhiên, do giá trị cổ phiếu sụt giảm, công ty phải điều chỉnh phương án thanh toán.

Theo văn bản gửi HNX ngày 24/1/2025, CRE cam kết chuyển toàn bộ dòng tiền từ hợp đồng hợp tác tại dự án Khe Cát vào tài khoản trả nợ cho trái chủ. Đồng thời, lãi suất trái phiếu cũng được điều chỉnh giảm từ 12%/năm xuống 10,5%/năm từ tháng 2/2025.

Ngoài Cen Invest và CRE, nhiều doanh nghiệp bất động sản khác cũng đang phải gồng mình gia hạn nợ trái phiếu. Đơn cử, Công ty CP Đầu tư và Kinh doanh Nam An đối mặt với khoản trái phiếu đáo hạn 4.700 tỷ đồng, Nam An đang gặp áp lực lớn khi tình hình tài chính khó khăn, tỷ lệ nợ/vốn chủ sở hữu vượt ngưỡng an toàn.

Hay tại Công ty cổ phần Đầu tư Kinh Doanh và Phát triển Đô thị Ngôi Sao Phương Nam, với 4.695 tỷ đồng trái phiếu đến hạn, doanh nghiệp này đang trong tình trạng báo động về khả năng thanh toán.

Tương tự, Công ty cổ phần Đầu tư Nam Long (NLG) đã tất toán trước hạn 2 lô trái phiếu tổng giá trị 1.000 tỷ đồng để giảm áp lực nợ, mặc dù kỳ hạn gốc đến tháng 3/2029 mới đáo hạn. Công ty cổ phần Đầu tư và Kinh doanh Bất động sản Hải Phát cũng đã hoàn tất mua lại 390 tỷ đồng trái phiếu trước hạn, đưa dư nợ trái phiếu về 0…

Theo báo cáo của bộ phận nghiên cứu Chứng khoán VNDIRECT (VNDIRECT Research), năm 2025 sẽ tiếp tục là một năm đầy thách thức đối với thị trường trái phiếu doanh nghiệp khi tổng giá trị trái phiếu đáo hạn ước tính lên đến 203.000 tỷ đồng, tăng 8,5% so với năm 2024. Trong đó, nhóm bất động sản đối mặt với áp lực lớn nhất với hơn 130.000 tỷ đồng trái phiếu đến hạn, chiếm 64% tổng giá trị đáo hạn toàn thị trường và cao gấp đôi so với năm 2024.

Một yếu tố đáng lo ngại là 56.000 tỷ đồng trái phiếu bất động sản đã được gia hạn trước đó sẽ đến hạn thanh toán trong năm 2025, làm gia tăng áp lực thanh khoản cho doanh nghiệp trong bối cảnh thị trường bất động sản vẫn trầm lắng. Việc tháo gỡ pháp lý cho các dự án vẫn còn chậm so với kỳ vọng, kéo theo khó khăn cho hoạt động kinh doanh của các doanh nghiệp địa ốc.

Không chỉ ngành bất động sản, các doanh nghiệp tài chính – ngân hàng cũng có khối lượng trái phiếu đáo hạn đáng kể trong năm 2025, với giá trị hơn 33.000 tỷ đồng, chiếm hơn 16% tổng giá trị đáo hạn.

Nhìn chung, với áp lực nợ ngày càng lớn, doanh nghiệp bất động sản không chỉ phải tìm cách tái cơ cấu nghĩa vụ tài chính mà còn phải đảm bảo dòng tiền ổn định để vượt qua giai đoạn khó khăn này.

Nguồn: https://baodautu.vn/doanh-nghiep-bat-dong-san-no-luc-gia-han-no-trai-phieu-d246749.html